Один из самых актуальных вопросов для сотрудников, столкнувшихся с временной импотенцией, — облагаются ли больничные листы налогом на доходы физических лиц (НДФЛ) в 2021 году. Ответ на этот вопрос заключается в том, что обязательства работодателей и работников в области больничных регулируются действующим российским законодательством — Налоговым кодексом и Законом о налогах и сборах.

Согласно Налоговому кодексу РФ, доходы от оплаты больничных листов не облагаются подоходным налогом (НДФЛ). Таким образом, работники, получающие больничные, не обязаны платить налог с полученных средств. Данное положение действует с 1 января 2001 года и не претерпело существенных изменений.

Однако стоит отметить, что сумма полученного больничного может зависеть от количества больничных, на которые работник имеет право при начислении зарплаты. Одной из самых распространенных скидок является скидка с заработка на медицинские расходы. Она предоставляется при наличии документов, подтверждающих эти расходы. При расчете налоговых вычетов могут быть учтены только те расходы, которые не покрываются договором ДМС или ДМС или не компенсируются из других источников.

Облагать или нет?

Режим облагаемости

Изначально налоговый режим должен определяться в зависимости от вида и суммы больничного листа. Если больничный лист оплачивается по общеустановленным правилам, то он облагается подоходным налогом. Однако есть несколько категорий граждан, которые освобождаются от подоходного налога на пособия.

Освобождение от подоходного налога предоставляется следующим категориям граждан

- военнослужащие, проходящие военную службу по контракту,

- лица, получающие ежемесячные пособия на детей в возрасте до 18 лет; и

- инвалиды (при наличии соответствующей категории).

- Граждане, получающие пособия по временной нетрудоспособности, по беременности и родам, не превышают величину прожиточного минимума.

При наличии в документах, подтверждающих получение пособия, информации о применении указанных льгот, налоговая служба не вправе удерживать налог с пособия.

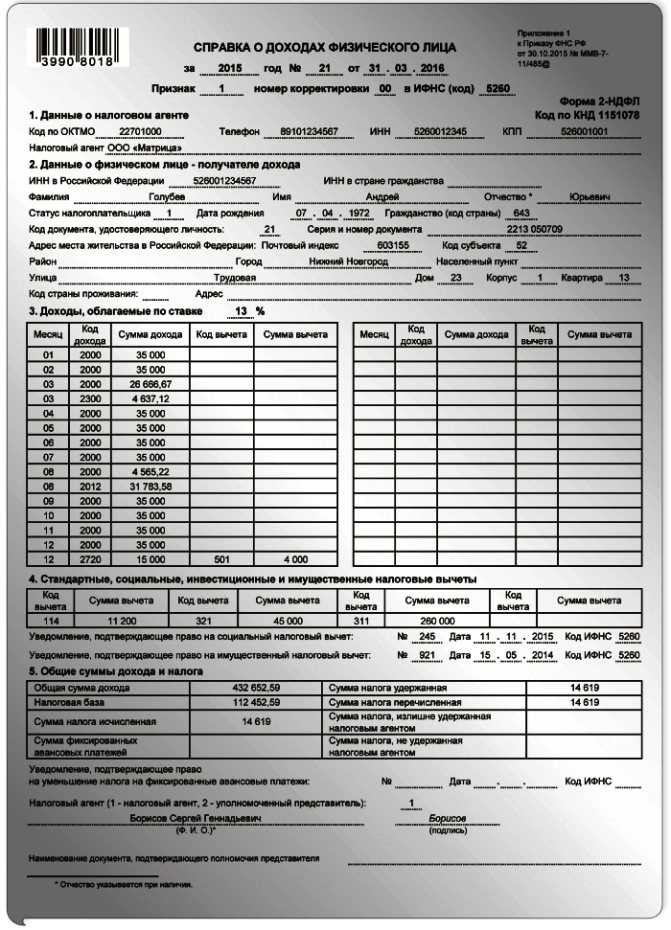

Расчет НДФЛ

Если больничный лист облагается подоходным налогом, необходимо знать, как его рассчитать. Для этого используются следующие виды.

Подоходный налог с физических лиц = поставка x (коэффициент подоходного налога для физических лиц) / (100% — коэффициент подоходного налога)

Ставка подоходного налога в России составляет 13%. Таким образом, если сумма пособия по болезни равна, например, 10 000 рублей, то подоходный налог составит

10 х (13 ÷ 87) ≈ 1515 рублей.

Таким образом, если больничный лист облагается налогом, то из суммы пособия вычитается определенная сумма налога.

Важно отметить, что все граждане должны самостоятельно рассчитывать свой налог на основании предоставленных документов и уведомлений. При возникновении разногласий с налоговой службой рекомендуется обратиться за консультацией к специалисту в этой области.

Кратко о расчёте больничного пособия

Если работник заболел и не может выполнять свои обязанности, он имеет право на оплату больничного листа. Расчет этого пособия основан на вычетах из общей суммы вознаграждения работника. Важно отметить, что размер выплат по больничному листу не может превышать социальных норм.

Чтобы начать расчет больничных, необходимо определить период, в течение которого сотрудник находится на больничном. В этом случае необходимо найти сумму валового заработка, полученного работником за текущий 12-месячный период.

Чтобы рассчитать среднюю зарплату, необходимо общую сумму вознаграждения разделить на количество календарных дней в 12-месячном периоде.

Затем необходимо учесть зарплату сотрудника. Если зарплата известна, ее нужно умножить на количество дней отпуска по болезни. Если зарплата неизвестна, то в предыдущем случае используется средняя зарплата.

Страховые взносы также учитываются при расчете больничного заработка. В некоторых случаях работник должен платить страховые взносы, чтобы получать полное пособие. В этом случае заработок должен быть уменьшен на эту сумму, исходя из размера страховых взносов, уплаченных работником за период болезни.

Окончательная сумма выплат по больничному листу, выданная работником, может облагаться налогом по ставке 13 %.

Месяц бухгалтерского обслуживания в подарок

Многие компании предлагают своим клиентам различные бонусы и акции для поддержания сотрудничества и привлечения новых клиентов. К таким акциям можно отнести месячное бухгалтерское обслуживание в подарок.

Бухгалтерские услуги — важный аспект деятельности каждой компании. Оно включает в себя ряд задач, таких как бронирование встреч, подготовка ситуаций и документации для налоговой отчетности. Качественное и своевременное бухгалтерское обслуживание позволяет компании знать свое финансовое положение и принимать правильные решения.

Месяц бухгалтерского обслуживания в подарок клиенту — выгодное предложение как для компании, так и для клиента. Заказчик получает возможность оценить качество работы компании и выяснить, насколько она соответствует его ожиданиям и требованиям. Компания же получает возможность привлечь новых клиентов и продемонстрировать свои знания в области бухгалтерского учета.

Получив в подарок месяц бухгалтерского обслуживания, клиент может оценить все предлагаемые услуги и получить профессиональную помощь по различным вопросам, связанным с бухгалтерским учетом и налогообложением. Мы можем проанализировать финансовую деятельность наших клиентов и дать рекомендации по оптимизации налоговых платежей и совершенствованию бухгалтерского учета.

Месяц бухгалтерского обслуживания в подарок — отличное предложение для начинающих компаний, желающих получить профессиональную помощь в управлении финансами. Это также хороший выбор для фирм, которые меняют бухгалтерскую фирму и хотят контролировать качество работы нового партнера.

Месяц бухгалтерского обслуживания в подарок — выгодное предложение как для фирмы, так и для клиента. Заказчик получает возможность оценить качество работы компании и выяснить, насколько она соответствует его ожиданиям и требованиям. Компания же получает возможность привлечь новых клиентов и показать им путь в сфере бухгалтерского учета.

11. Обязаны ли врачи платить НДФЛ с больничного листа?

Согласно действующему законодательству, больничные, полученные работником в период лицензирования или декрета, не облагаются подоходным налогом. Это означает, что врачи, получающие больничные, освобождаются от уплаты налога на оплату больничных.

Однако следует отметить, что в зависимости от конкретного заболевания врачи могут рассчитывать оплату больничного по-разному. Одни врачи могут получать больничные от ФСС (Фонда социального страхования), другие — от работодателя. Например, в первом случае, когда больничное пособие возмещается ФСС, оно может быть выдано в полном объеме без учета применения налога на доходы физических лиц.

Таким образом, если врач получает больничное пособие от ФСС, он не обязан платить с него налог на доходы физических лиц. Однако если больничное пособие выдается работодателем, то его размер может быть уменьшен только на эту сумму налога. В этом случае врач обязан уплатить налог на прибыль с пособия по больничному листу.

Важно помнить, что налоговое законодательство постоянно меняется, и необходимо быть в курсе всех нововведений, которые могут иметь отношение к налогообложению больничного листа. Поэтому всегда рекомендуется консультироваться с профессиональным бухгалтером и налогоплательщиком, чтобы быть в курсе последних изменений и правил.

Пункт 11: Как заполнять налоговую декларацию, если был получен больничный лист

Если вы получаете больничный в течение финансового года, ваша налоговая декларация должна быть заполнена правильно. Это важно, чтобы избежать возможных проблем с налоговыми органами и не быть обложенным дополнительными налогами.

Изначально все доходы, полученные в течение финансового года, должны быть отражены в налоговой декларации. Больничный лист является доходом и обязательно должен быть включен в декларацию. В соответствующем разделе налоговой декларации вы должны указать сумму, полученную во время болезни.

Однако если вы заполняете налоговую декларацию, вы также должны включить в нее расходы, связанные с болезнью. Например, это расходы на лекарства, визиты к врачу и другие медицинские услуги. Эти расходы могут быть рассчитаны как налоговый вычет. Вам следует обратиться к налоговому консультанту или изучить законодательство вашей страны, чтобы выяснить, какие расходы вы можете вычесть и каков максимальный размер налогового вычета.

В некоторых случаях вы имеете право на дополнительный налоговый вычет, если у вас действительно серьезное заболевание или инвалидность. Для получения такой скидки вам может потребоваться предоставить дополнительные документы, подтверждающие состояние вашего здоровья.

| Продолжительность. | Зарплата | Больничный лист | Валовой заработок |

|---|---|---|---|

| 1 месяц | 100 000 | 0 | 100 000 |

| 2 месяца | 100 000 | 50 000 | 150 000 |

| Март | 100 000 | 0 | 100 000 |

| Итого | 300 000 | 50 000 | 350 000 |

В таблице ниже приведен пример расчета дохода в случае больничного в течение финансового года. Вы должны отделить сумму зарплаты, полученную в здоровый период, от суммы, полученной в период болезни. Не забудьте учесть налоговые скидки и заполнить соответствующие поля в налоговой декларации.